De zorgen van zorginstellingen

Hoe zien de 'bedrijfsmatige plaatjes' van zorginstellingen er uit? Wat is het verband tussen personele- en financiële resultaten? En wat zijn de verschillen tussen boven en onder de maat presterende organisaties? Jan Popping dook opnieuw in de cijfers van zorginstellingen, dit keer over 2022.

Jan Popping

Zorginstellingen maken zich, meer dan ooit, grote zorgen over de instandhouding van de bedrijfsvoering en zelfs de bestaanszekerheid. Bestuurlijke verslagen staan bol van personele- en financiële risico's en -problemen. Tegenvallers in kosten en opbrengsten leiden in de jaarrekening steeds vaker tot een bottomline in rode cijfers.

Aan de personele kant vormt de bezetting een 'hoofdpijndossier' door het hoge ziekteverzuim, de krappe arbeidsmarkt, de groeiende- en zwaardere zorgvraag en de werk- en regeldruk. De loonkosten nemen vooral toe als gevolg van de kosten van verzuim en de PNIL (personeel-niet-in-loondienst). Het tekort aan vakbekwame medewerkers beïnvloedt ook in de kwaliteit van zorg, met minder 'handen aan het bed'. Een lagere zorgproductie drukt de opbrengsten, waarbij ook nog de daling in zorgtarieven meespeelt.

Dit onderzoek kijkt naar de 'jaarverslagenzorg' over 2022 in CARE en CURE. Het betreft algemene- en topklinische ziekenhuizen en universitaire medische centra (AZ, STZ, UMC) en in CARE-instellingen voor geestelijke gezondheidszorg, gehandicaptenzorg en verpleging/verzorging/thuiszorg (de segmenten GGZ, GHZ, VVT). Met een ondergrens van 50 miljoen euro omzet per instelling is hiermee ruim 66 miljard van de totale zorgmarkt (circa 110 miljard) afgedekt. Daarmee worden de uitkomsten en conclusies representatief geacht.

Genoemde omvang van 50 miljoen spreekt ook tot de verbeelding van grote accountants- kantoren, die zich door capaciteitsgebrek steeds meer richten op instellingen van minimaal deze grootte. Ter afsluiting daarom ook een beeld van hun positie en honoraria in deze markten.

Toelichting tabellen

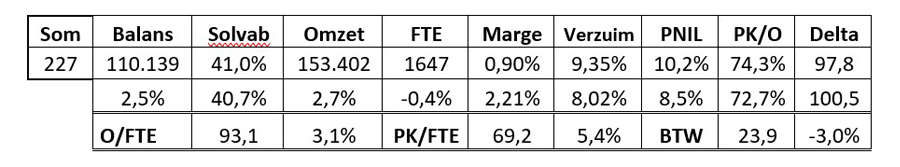

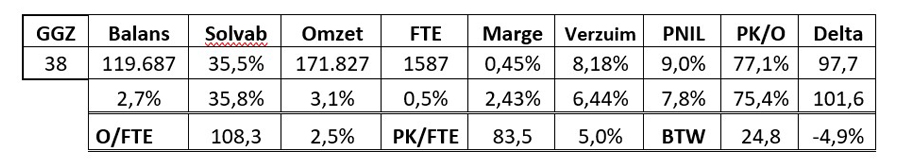

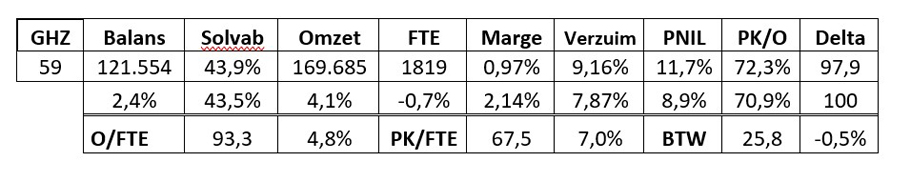

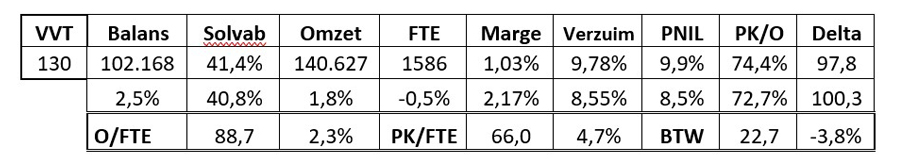

In onderstaande tabellen spreken Balans, Solvabiliteit (eigen vermogen/balans, als maatstaf voor de continuïteit), Omzet, FTE (aantal medewerkers full time equivalent), Marge en Verzuim voor zich. Op de eerste regel staan de cijfers hiervan per 'gemiddelde instelling' (balans en omzet x 1000). In de tweede regel de mutatie, of uitkomst in het eerdere jaar.

PNIL betreft de kosten van personeel niet in loondienst, als percentage van de totale loonsom. Deze omvat lonen, salarissen, sociale lasten, andere personeelskosten, de PNIL en de kosten van ingehuurde specialisten. Dus all-in en toegerekend naar FTE. PK/O staat voor de personeelskosten als deel van de opbrengsten. Sommige instellingen noemen dit de 'loonkostenratio' (of soortgelijke benamingen). Het is een belangrijk kengetal, want mutaties erin werken - naar rato van deze ratio - door in de bottomline.

Delta is een becijfering van de meerjarige groei in omzet per FTE, vergeleken met die van de ontwikkeling in personele kosten. Bij 100 lopen deze in de pas; lager betekent dat de loonkosten sneller stegen dan de omzet, en omgekeerd. Delta kan gezien worden als een maatstaf voor het Baumol-effect, een economisch fenomeen dat aangeeft dat hogere personeelskosten meestal niet leiden tot een navenante groei in personele productiviteit.

In de derde regel een berekening van deze productiviteit: opbrengsten per FTE (O/FTE) en groei, idem personele kosten (PK/FTE) en 'BTW': de bruto toegevoegde waarde, alles x 1000.

Quick reference guide voor CARE

Tabel 1 Totaal CARE: 227 instellingen, Balans 25 miljard, Omzet 34,8 miljard, FTE circa 373.000

Tabel 2 GGZ segment: Balans 4,5 miljard, Omzet 6,5 miljard, FTE 60.000

Tabel 3 GHZ: Balans 7,2 miljard, Omzet 10 miljard, FTE 107.000

Tabel 4 VVT: Balans 13,3 miljard, Omzet 18,3 miljard, FTE 206.000

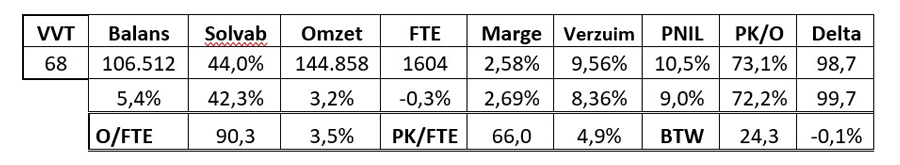

Tabel 5 VVT instellingen met een Marge > 1,03 procent

Toelichting: Tabel 5 betreft 'de betere VVT-helft': een selectie van 68 uit 130 VVT instellingen uit Tabel 4, uitgaande van een Marge boven het gemiddelde van 1,03 procent. Gekozen is voor het VVT-segment, gezien het grote aantal instellingen en het forse verzuim.

Quick reference guide voor CURE

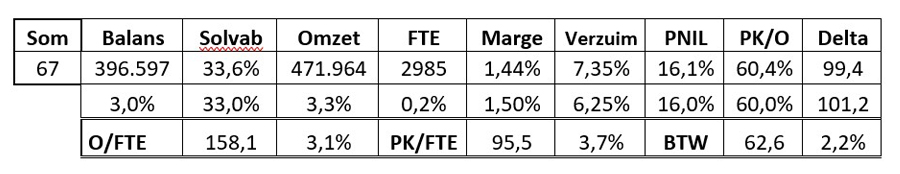

Tabel 6 Totaal CURE: 67 organisaties, Balans 26,5 miljard, Omzet 31,6 miljard, 200.000 FTE

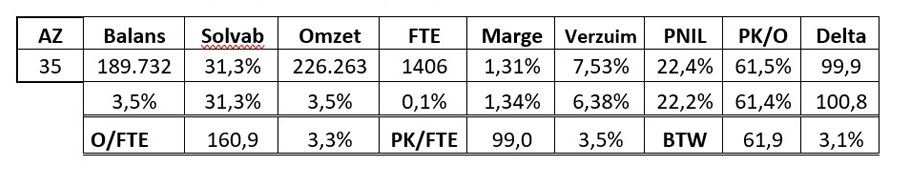

Tabel 7 AZ: Balans 6,6 miljard, Omzet 7,9 miljard, FTE 49.000

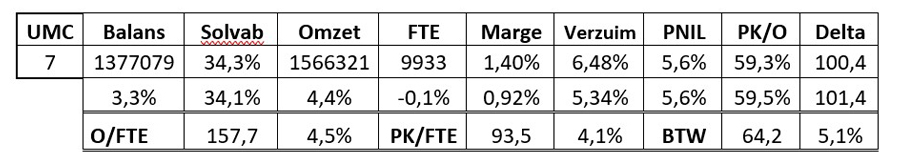

Tabel 8 UMC: Balans 9,6 miljard, Omzet 11 miljard, FTE 69.500

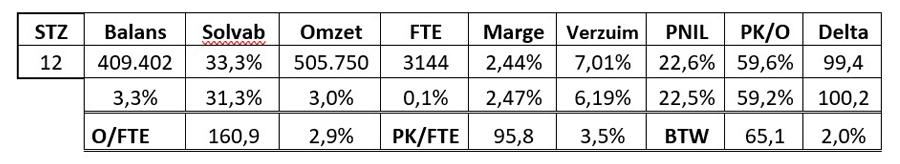

Tabel 9. STZ: Balans 10,3 miljard, Omzet 12,7 miljard, FTE 81.000

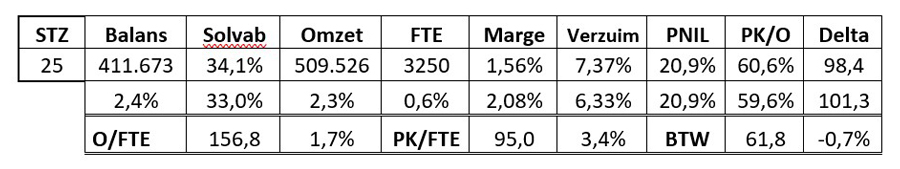

Tabel 10 STZ ziekenhuizen met een Marge > 1,56 procent

Toelichting: Tabel 10 is 'de betere STZ-helft', zijnde 12 stuks van de 25 STZ ziekenhuizen uit Tabel 9, met een Marge boven het gemiddelde van 1,56 procent.

Opvallende uitkomsten en verbanden

Allereerst valt op dat de solvabiliteit (nog) niet heeft geleden van de verslechterde operationele resultaten. Overduidelijk in alle marktsegmenten is het personeelsgebrek en het forse, stijgende verzuim. De verzuimcijfers in dit onderzoek sluiten overigens goed aan bij die van branche- en belangenorganisaties. We troffen een bestuursverslag aan waarin maar liefst vijftig keer verzuim werd genoemd. Een hoog verzuim wordt regelmatig aan de 'naweeën van corona' toegeschreven en leidt soms tot een nieuwe Arbodienst.

Enkele instellingen in CARE berekenden de kosten van verzuim en ook die van de PNIL ('duur: gemiddeld 100k per persoon'): dermate hoog dat extra inspanning op Arbo-gebied dan altijd lonend zal zijn. De PNIL steeg in CARE, maar bleef in CURE stabiel. De omzetgroei van zo'n drie procent (minder in VVT) hield nergens (met uitzondering van UMC’s) gelijke tred met de stijging van de personele kosten, zoals blijkt uit de verslechterde loonkostenratio en 'Delta'.

De tabellen tonen de voor de hand liggende relaties tussen diverse kengetallen en de bottomline, vice versa. De verbanden blijken nog nadrukkelijker uit de tabellen 4 versus 5, en 9 versus 10, waarin een direct vergelijk met 'betere' VVT-instellingen respectievelijk STZ-ziekenhuizen wordt gemaakt. Daaruit valt verder af te lezen dat de 'betere helft' ook meerjarig bovengemiddeld scoort (en daarmee geldt helaas het omgekeerde eveneens).

Details

Hoe specifieker, hoe significanter doorgaans de afwijkingen; zelfs bij het dozijn 'betere' STZ-ziekenhuizen in eenzelfde klasse, zoals in tabel 10. De gemiddelde opbrengsten per FTE van 160,9 varieerde hier van 148,3 tot 176,9 en de personeelskosten van 95,8 grensde tussen 91,1 en 100,5. Het verzuim lag tussen 5,7 en 8,67 procent. Hoe de verklaring hiervoor ook luidt: het duidt op forse verbetermogelijkheden.

Zorginstellingen kunnen zichzelf klasseren en meten met vergelijkbare organisaties in bijvoorbeeld dezelfde regio. Do it yourself, of met enige hulp. De volgende stap is het onderzoeken wat de verklaring is van de aangetroffen verschillen en of/wat daar aan te doen valt.

Kanttekening

De geraadpleegde bestuurlijke verslagen verschilden nogal in omvang, inhoud en kwaliteit: van slechts enkele pagina's tot meer dan 150. En van 'status quo' tot veelomvattend, concreet, actie- en toekomstgericht. Opgemerkt wordt ook dat de jaarrapportages soms manco's vertoonden en dat enkele ontbraken (meestal een veeg teken). De digitale versie DigiMV over 2022 biedt minder informatie dan voorheen (beperking administratieve lasten?) en mist bijvoorbeeld het aantal bedden, zodat het populaire kengetal 'handen aan het bed' niet meer kan worden berekend. De Nederlandse Zorgautoriteit (NZa), als toezichthouder op de zorgmarkten, is hierover geïnformeerd.

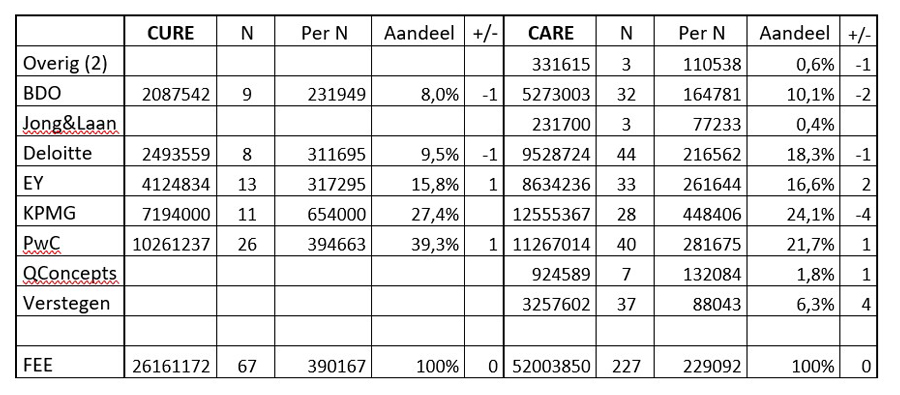

Accountantskantoren en marktpositie

Hieronder de kantoren die actief zijn in de '50 miljoen plus'-markt in CURE en CARE. Onder CURE respectievelijk CARE het totaal van de honoraria, zijnde ruim 26 miljoen respectievelijk 52 miljoen euro, en de specificatie ervan per accountantskantoor. Overig (2) betrof een tweetal kantoren, Baker Tilly en SmitsVandenBroek.

N is het aantal klanten, Per N is de gemiddelde fee per klant in euro en vormt daarmee indicatie van de grootte van de klant. Aandeel is het marktaandeel.

De kolom +/- staat voor het saldo van nieuwe- en vertrekkende klanten.

In de CURE-sector waren slechts twee mutaties (een verloop van drie procent) met een groei in honoraria van gemiddeld zes procent. CARE telde veertien transfers (zes procent verloop) en een gemiddelde stijging van de fee met 3,8 procent.

In CURE werden twee organisaties aangetroffen zonder vermelding van de fee (1x KPMG, 1x PwC). In CARE deden negen instellingen geen opgave (5x Verstegen, 2x PwC; KPMG en BDO elk 1x). CURE blijft al vele jaren het domein van de big four plus BDO. In het (hogere) CARE-segment telt ook Verstegen Accountants steeds nadrukkelijker mee, gevolgd door QConcepts en de Jong & Laan. KPMG valt op door het hoogste gemiddelde honorarium per klant in beide sectoren. De cijfers spreken verder voor zich.

Gerelateerd

Netwerken in de zorg en 'ons kent ons'

'Top 100' en andere lijstjes van prominente beïnvloeders, beslissers, bestuurders, commissarissen, hoogleraren etc. zijn weer heel actueel en populair. Dat komt...

Verduurzaming ziekenhuizen wordt steeds duurder

Ziekenhuizen liggen goed op schema om de klimaatdoelen voor 2030 te halen. Zo hebben veel gebouwen inmiddels zonnepanelen op het dak en zijn ziekenhuizen goed geïsoleerd....

Kabinet moet meer doen om armsten gezonder te maken

Het kabinet moet meer doen om de gezondheidsverschillen tussen de rijkste en de armste mensen in Nederland kleiner te maken. De armste mensen van Nederland leven...

Arbodiensten: hoger ziekteverzuim door eerder begin griepgolf

Het ziekteverzuim is vorige maand gestegen vergeleken met oktober, melden arbodiensten ArboNed en HumanCapitalCare. Dat komt vooral omdat werkende mensen meer griep...

BDO: Noodzakelijke investeringen ziekenhuizen zorgen voor slechtere resultaten

De financiële gezondheid van Nederlandse ziekenhuizen lijkt met een gemiddeld rapportcijfer van 7,2 over 2022 ruim voldoende. Maar de magere rendementen blokkeren...