BOR ook voor indirecte belangen < 5 procent

Ook indirecte belangen van kleiner dan 5 procent kunnen kwalificeren voor de BOR. Dit oordeelde de Hoge Raad in zijn arrest van 22 april 2016.

Geert de Jong

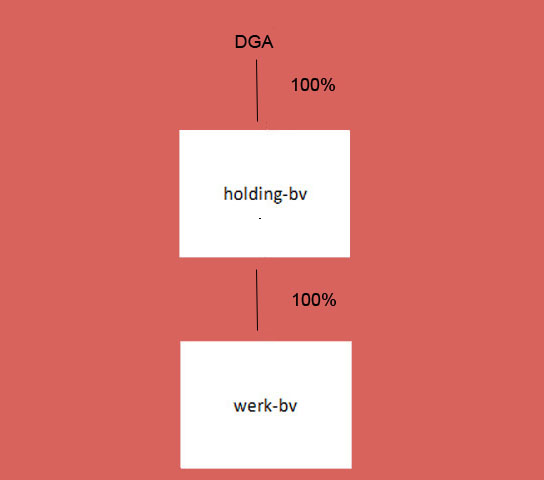

De bedrijfsopvolgingsregeling voor aanmerkelijk belangaandelen in de IB en de SW (BOR) willen de verkrijging van een aandelenbelang in een houdsterstructuur hetzelfde behandelen als de verkrijging van een belang in een enkelvoudige vennootschap. Dit is in de wet geregeld via een 'consolidatiebepaling'. Hierbij geldt de voorwaarde dat de erflater/schenker een indirect aanmerkelijk belang heeft in de deelneming.

Maar wat nu als consolidatie niet mogelijk is omdat het belang in de deelneming te gering is om van een indirect aanmerkelijk belang te spreken? Tellen de aandelen in de deelneming dan in het geheel niet meer mee voor de BOR? Over deze vraag heeft de Hoge Raad zich recent uitgesproken.

Indirect aanmerkelijk belang

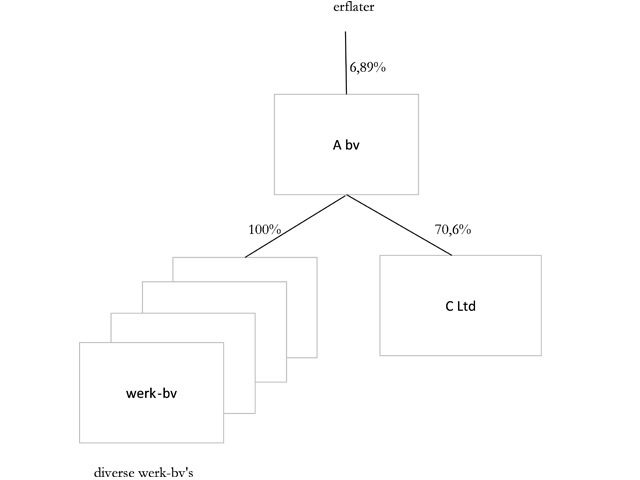

Tot de nalatenschap van erflater behoort in deze casus een belang van 6,89 procent in A bv. Deze bv is een houdstervennootschap met belangen in diverse actieve vennootschappen. In een van die deelnemingen (C Ltd) hield de vennootschap een belang van slechts 70,6 procent. De erflater had dus geen indirect aanmerkelijk belang in deze vennootschap. Consolidatie van de activiteiten, bezittingen en schulden van C Ltd door de houdstervennootschap was dus niet mogelijk.

Vast staat wel dat dat de ondernemingsactiviteiten van C Ltd in het verlengde liggen van de (concern)activiteiten van A bv.

Consolidatie

In deze zaak stond de vraag centraal of de bedrijfsopvolgingsregeling van toepassing is op het aandelenbelang in C, nu consolidatie van C niet mogelijk is. De Hoge Raad oordeelt kort en bondig dat de BOR ook op de aandelen in C Ltd van toepassing is, omdat dit belang als ondernemingsvermogen van A bv kan worden gerekend.

De redenering is als volgt. Eerst wordt vastgesteld dat A bv een onderneming drijft, als gevolg van de toerekening van de activiteiten, bezittingen en schulden van diverse deelnemingen waarin de erflater een indirect aanmerkelijk belang heeft (het betrof een aantal 100%-belangen van A bv in actieve werk-bv's). Vervolgens wordt beoordeeld welke vermogensbestanddelen van A bv als ondernemingsvermogen hebben te gelden.

Dit gebeurt op basis van de zogenoemde vermogensetiketteringsregels. Hierbij wordt onderscheid gemaakt tussen privévermogen (geen zakelijke aanwending; denk aan beleggingen), keuzevermogen (deels zakelijke aanwending, zoals een woon-werkpand; de ondernemer kiest of het vermogensbestanddeel wordt aangemerkt als privé- of als ondernemingsvermogen) of verplicht ondernemingsvermogen (louter zakelijke aanwending; denk aan een machine). Ook ten aanzien van het belang in C Ltd moet worden vastgesteld of het kan of moet gelden als ondernemingsvermogen. Dit is het geval nu de activiteiten van C Ltd in lijn liggen met die van de andere concernvennootschappen; het betreft dus op zijn minst keuzevermogen.

Belang praktijk

Ook indirecte belangen die niet voor consolidatie in aanmerkingen komen, tellen dus mee voor de BOR. Voorwaarde is wel dat de houdstervennootschap een (al dan niet toegerekende) onderneming drijft en de aandelen op grond van de vermogensetiketteringsregels tot het ondernemingsvermogen moeten (verplicht ondernemingsvermogen) of kunnen (keuzevermogen) worden gerekend.

Openstaande vraag met betrekking tot bezitseis

De BOR kent een bezitseis: de erflater of schenker moet de aandelen tenminste één respectievelijk vijf jaren in bezit hebben gehad, voordat de BOR kan worden toegepast. Het is van belang zich te realiseren dat de fiscus de bezitseis ook stelt ten aanzien van een indirect belang. Dit standpunt is mijns inziens onjuist. Hopelijk geeft de rechter ook hier spoedig uitsluitsel over.

Gerelateerd

Helft experts vindt fiscaal voordeel bedrijfsopvolging te ruim

Bijna de helft van de notarissen, fiscaal adviseurs en juristen vindt dat personen die een bedrijf erven of als schenking krijgen te ruim bevoordeeld worden door...

Familiebedrijven bezorgd over regeling bedrijfsopvolging

Bijna de helft van de familiebedrijven (44 procent) verwacht dat het eigendom ervan eerder verkocht wordt aan externen, als geen gebruik gemaakt kan worden van de...

Belastingadviseurs willen eerlijker belastingvrijstelling bij bedrijfsopvolging

Eigenaren van grote familiebedrijven profiteren onevenredig veel van de vrijstelling van schenk- en erfbelasting bij bedrijfsopvolging. Het Register Belastingadviseurs...

'Fiscale regels voor opvolging familiebedrijf moeten soepeler'

De fiscale regelingen voor de overdracht van familiebedrijven aan een volgende generatie moeten eenvoudiger en minder streng.

'Toekomst familiebedrijven in gevaar bij andere belastingregels'

Familiebedrijven verwachten grote financiële gevolgen als de bedrijfsopvolgingsregeling (BOR) en de doorschuifregeling (DSR) worden afgeschaft. Volgens onderzoek...